Выгодно ли пенсионеру стать самозанятым?

Каких только мер не изобретают власти, чтобы заставить тех, кто делает личный маленький бизнес, не платя при этом ни копейки налогов, выйти из тени и легализоваться. В их числе – введение налога на профессиональную деятельность (НПД), прозванного в народе налогом для самозанятых. В прошлом году он действовал в четырех регионах, в этом году коснулся и жителей Свердловской области.

Интерес есть

Нельзя сказать, чтобы этот налоговый «пряник» не вызвал интереса у тех, для кого предназначен. Как сообщил заместитель министра инвестиций и развития Свердловской области Евгений Копелян, с 1 января 2020 года в качестве самозанятых в регионе уже успели зарегистрироваться 3 тысячи человек. В «пилотных» субъектах РФ цифры еще выше: за 2019 год в Татарстане статус самозанятых получили 27 тысяч человек, в Московской области – 46 тысяч, в Москве – 120 тысяч. По прогнозам экспертов в Свердловской области статус самозанятых может заинтересовать от 30 до 50 тысяч человек.

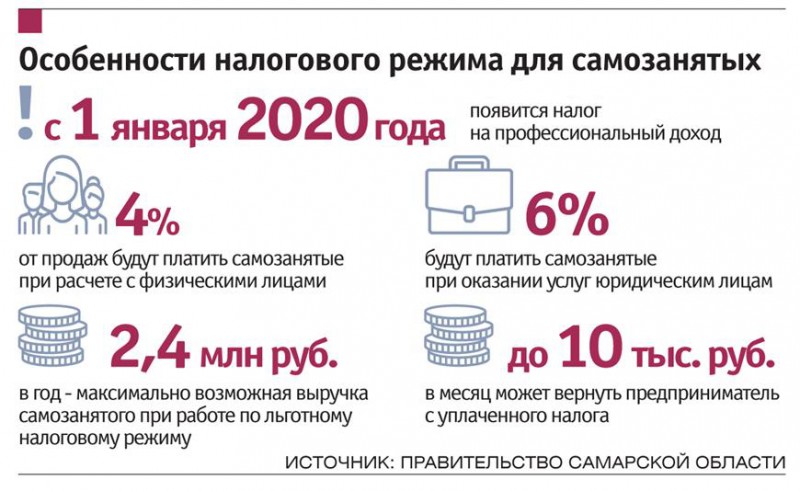

В чем суть новации? Она предельно проста: граждане, оказывающие другим платные услуги без привлечения наемных работников, должны отчислять в бюджет только 4% от суммы своего дохода при работе с физическими лицами и 6% при работе с лицами юридическими. Действовать этот режим без изменения налоговых ставок будет в течение 10 лет.

– Применять налог на профессиональный доход, – объясняет начальник отдела областного управления Федеральной налоговой службы Юлия Смирнягина, – могут не только физические лица, но и индивидуальные предприниматели, не имеющие наемных работников по трудовому договору. Правда, они должны быть гражданами России и государств ЕАЭС (Евразийского экономического союза) и вести свою деятельность на территории субъекта Российской Федерации, включенного в эксперимент.

Поле деятельности

Специальный налоговый режим распространяется на широкий круг деятельности. Получить статус самозанятого могут, к примеру, репетиторы, дизайнеры, парикмахеры, портнихи и прочие граждане, которые продают изделия, изготовленные своими руками, оказывают людям услуги, сдают в аренду собственное жилье и так далее. Оказывать услуги и продавать товары самозанятые могут и юридическим лицам, но без установления с ними трудовых отношений.

Парадокс в том, что основная масса тех, ради кого затевался эксперимент по введению налога на профессиональную деятельность, пока не спешит им воспользоваться. Они рассуждают так: зачем платить даже мизерный налог, если его можно вообще не платить?

Зато статус самозанятых оказался соблазнительным для любителей минимизировать налоги. Воспользоваться специальным налоговым режимом пытаются игроки рынка, для которых данный режим не предназначен. Впрочем, законом предусмотрены ограничения, призванные защитить интересы казны. Платить налог в 4% от суммы своего дохода при работе с физическими лицами и 6% при работе с юридическими лицами можно лишь до той поры, пока годовой доход от профессиональной деятельности не превысит 2,4 миллиона рублей. После этого самозанятому придется менять статус и платить налоги по более высокой ставке.

Установлены законом и ограничения по видам деятельности. К примеру, сдавать свою квартиру или земельный участок в аренду самозанятый может, а вот сдавать в субаренду арендованную собственность – нет. Не вправе претендовать на статус самозанятого и лица, осуществляющие реализацию подакцизных и подлежащих обязательной маркировке товаров; занимающиеся перепродажей, добычей и реализацией полезных ископаемых и подобными видами деятельности.

Кому это выгодно

Статус самозанятого позволяет легально вести бизнес и получать доход от подработок без риска быть оштрафованным за незаконную предпринимательскую деятельность. Кроме того, он избавляет от необходимости вести бухгалтерию и отчетность. Правда, нужно обладать хотя бы азами компьютерной грамотности, поскольку придется зарегистрироваться через Интернет на сайте ФНС России через банк или портал госуслуг. Декларацию самозанятым представлять не нужно. Учет доходов ведется автоматически в мобильном приложении.

Не надо покупать контрольно-кассовую технику. Чтобы сформировать чек, достаточно скачать на собственный телефон мобильное приложение «Мой налог».

Самозанятым предоставляется налоговый вычет в размере 10 тысяч рублей, но не деньгами, а путем уменьшения ставки налога до 3% тем, кто имеет дело с физическими лицами, и до 4% – тем, кто имеет дело с лицами юридическими. Хлопотать об этом не нужно, все делается автоматически.

Так кому же выгоден статус самозанятого? Во-первых, тому, кто хочет подзаработать помимо основной работы, поскольку официальная зарплата в доход самозанятого не включается, трудовой стаж на основном месте работы не прерывается. Во-вторых, тем, кто сидит дома с малыми детьми. В-третьих, инвалидам, поскольку все льготы и компенсации им сохраняются. В-четвертых, людям, находящимся на заслуженном отдыхе.

Все же налоговый «пряник» без использования «кнута» ситуацию не изменит. Он начнет работать лишь в том случае, если фискальные ведомства начнут привлекать к ответственности абсолютно всех, кто получает доходы и не платит при этом налоги. А пока можно безнаказанно сдавать в аренду жилье, заниматься репетиторством, делать маникюр-педикюр на дому, немногие захотят приобретать статус самозанятого.

Вопрос по пенсионерам

Поскольку налог на профессиональную деятельность – явление новое, он вызывает много вопросов у тех, кто хотел бы им воспользоваться. Губернатор Евгений Куйвашев призвал максимально широко информировать жителей Свердловской области о возможностях специального налогового режима. На днях состоялся первый семинар, в котором участвовали представители областного Фонда поддержки предпринимательства, налогового ведомства и других структур.

Ответы прозвучали на многие вопросы, но вопрос газеты «Пенсионер» заставил министра и председателя ОФПП задуматься. Интересовало нас, и интерес этот основан на обращениях читателей, следующее: если человек, получающий пенсию, зарегистрируется в качестве самозанятого, он будет считаться работающим или неработающим пенсионером?

– Поскольку трудовой договор с работодателем у самозанятого отсутствует, он считается неработающим пенсионером, – ответила представитель налоговой службы Ю. Смирнягина.

Она также уточнила, что, согласно закону о специальном режиме налогообложения и имеющимся разъяснениям, за особыми категориями самозанятых граждан – инвалидами и пенсионерами – сохраняются права на льготы, компенсации, индексации.

Но мы решили подстраховаться и задать вопрос специалистам Свердловского отделения Пенсионного фонда. Нас интересовало, во-первых, будут ли индексироваться пенсии самозанятых, во-вторых, каким образом будет формироваться пенсия у молодых самозанятых, если закон освобождает их от обязанности уплачивать взносы на пенсионное страхование?

Вот какой ответ мы получили: «Согласно пункту 1 статьи 7 Федерального закона от 15 декабря 2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» лица, применяющие в отношении своей деятельности специальный налоговый режим «Налог на профессиональный доход», относятся к категории лиц, на которых распространяется обязательное пенсионное страхование, в случае уплаты страховых взносов в соответствии со статьей 29 данного Федерального закона «Добровольное вступление в правоотношения по обязательному пенсионному страхованию».

Тем самым в период уплаты страховых взносов у данных граждан образуются пенсионные права, то есть они считаются работающими в соответствующий временной период.

Таким образом, лицо, применяющее специальный налоговый режим «Налог на профессиональный доход» и уплачивающее соответствующие страховые взносы, попадает под правовое регулирование статьи 26.1 Федерального закона от 28 декабря 2013 № 400-ФЗ «О страховых пенсиях», определяющей порядок выплаты страховой пенсии работающим пенсионерам. Соответственно выплата страховой пенсии рассматриваемой категории лиц будет осуществляться как работающим пенсионерам – без учета индексации в порядке и сроки, установленные указанной статьей.

Кроме того, периоды уплаты страховых взносов данной категорией лиц будут учитываться так же, как периоды работы и (или) иной деятельности при осуществлении отдельных видов выплат пенсионно-социального обеспечения, выплата которого зависит от факта работы (например, компенсационная выплата за уход, федеральная социальная доплата к пенсии и т.д.)».

Надеемся, что в дальнейшем появятся более детальные комментарии всех ведомств, ответственных за нововведение.

По материалам газеты "Пенсионер", Татьяна Бурова